Contexto Europeu

O mercado de escritórios na Europa, no primeiro trimestre de 2024, evidenciou uma dinâmica semelhante à do ano anterior na sua globalidade, dada por uma ligeira quebra de 5% da absorção face ao ano anterior. Contudo, denotam-se comportamentos divergentes nos principais mercados europeus, como indicia o aumento dos níveis de absorção em Paris, Barcelona e Munique, por oposição às contínuas quebras na procura em Madrid, Londres e Milão.

Neste quadro internacional, Lisboa figura entre os mercados com recuperações mais expressivas da procura, sendo que continua a assinalar das rendas mais baixas no contexto europeu, o que tem contribuído para a atratividade do mercado português e consequente captação de empresas internacionais.

Absorção em Lisboa

Após um ano de quebra acentuada da absorção de escritórios, os primeiros meses de 2024 patentearam uma recuperação notável da procura neste setor. Efetivamente, o mercado de escritórios apresenta o segundo melhor resultado nos primeiros cinco meses do ano registado na última década, com um volume de absorção de 118.831 m², tendo justamente ultrapassado o volume total do ano anterior, que se fixou em 115.000 m².

Fonte: LPI/Wor

Este volume de absorção reflete, por um lado, o aumento de 20% da procura para 72 negócios, relativamente a igual período do ano anterior, e reflete também um aumento significativo do negócio médio para 1.650 m², sensivelmente o triplo do período homólogo.

Neste âmbito, o aumento substancial do negócio médio resultou, em grande medida, da ocupação de dois edifícios na sua totalidade, com mais de 15.000 m² cada, por empresas do setor de Serviços Financeiros. Mais concretamente, da venda do edifício WELLBE, com cerca de 26.700 m², à Caixa Geral de Depósitos, e da ocupação dos 17.000 m² do edifício Álvaro Pais 2. Ainda entre as transações de maior relevo registadas até ao momento, destaca-se a colocação do primeiro inquilino no Oriente Green Campus, atualmente ainda em construção, numa operação que contempla a ocupação de 15.000 m² por parte da Universidade Europeia.

Principais Transações de Escritórios em 2024

Fonte: LPI/Worx

As duas operações supramencionadas contribuíram em grande escala para os níveis de absorção da zona 5 (Parque das Nações) e da zona 3 (Zonas Emergentes) que, apesar de não assinalarem o maior número de negócios, granjearam cerca de 40% e 20%, respetivamente, da área total colocada, o que corresponde a aproximadamente 48.200 m² e 28.000 m².

A zona 6 (Corredor Oeste), por sua vez, destacou-se como a mais procurada, atraindo o maior número de transações até ao momento. No entanto, os vinte negócios perfizeram somente 15.900 m², dada a reduzida dimensão da generalidade das operações, na sua maioria abaixo dos 1.000 m².

¹Janeiro a Maio

Fonte: LPI/Worx

Não obstante, importa realçar a crescente apetência da procura por localizações centrais, tendo a zona 1 (Prime CBD) verificado o maior aumento no número de transações, que triplicou face a igual período do ano anterior. Desta forma, a Prime CBD contabilizou 15 transações que somaram 12.600 m² de área ocupada, ou seja, cerca de 10% da área total absorvida.

A zona 2 (CBD), por sua vez, assinalou o mesmo número de transações registadas em igual período do ano anterior, ainda assim, viu a área absorvida duplicar para 9.680 m².

Efetivamente, as zonas 1 e 2, no seu conjunto, congregam 40% das operações do mercado de escritórios na Grande Lisboa, o que confirma a contínua atratividade das localizações centrais, sendo os acessos e proximidade a serviços de transportes priorizados pelos inquilinos, a par da modernidade dos espaços, e ainda, os critérios de sustentabilidade.

Por fim, a zona 4 (Centro Histórico) é a única zona a patentear um volume de absorção inferior ao do período homólogo, tendo registado somente três transações, das quais resultam cerca de 3.800 m² ocupados. Porém, importa sublinhar que esta dinâmica será produto da reduzida área disponível nesta zona.

No que concerne ao tipo de operações, a mudança de instalações foi o principal motor da procura, tendo representado mais de metade dos negócios deste ano e mais de 80% da área absorvida, seguindo a tendência de anos anteriores.

Fonte: LPI/Worx

Neste âmbito, a entrada de 14 novas empresas na região de Lisboa no período em análise sublinha a tendência de recuperação do mercado de escritórios e assevera a atratividade do mercado português.

Enquanto no ano anterior se observava que as dificuldades de recrutamento por parte de empresas internacionais obstaculizavam a entrada das mesmas em Lisboa, os indicadores atuais indiciam que estes desafios poderão estar a ser ultrapassados. Para tal, poderá também ter contribuído a subida da taxa de desemprego nos últimos trimestres.

Efetivamente, este é o número mais elevado de novas empresas na região de Lisboa desde 2018 para igual período em análise em anos anteriores.

Estas novas empresas na região de Lisboa são provenientes sobretudo do setor de TMT e Utilities e do setor de Construção e Imobiliário, e representaram a ocupação de 10.993 m².

Perfil da Procura

Relativamente ao perfil da procura, o setor de TMT e Utilities continua a liderar a procura em número de negócios, com 20 operações que se traduziram em cerca de 20.100 m² ocupados.

De facto, em matéria de alocação de área, o setor de Serviços Financeiros granjeou a maior representação de mercado com 40% da área absorvida até ao momento, num total de 48.000 m².

Por fim, uma nota de destaque para Outros Serviços que assinalaram um crescimento expressivo face ao ano anterior, muito alavancado pela procura do Ensino Superior, que compreendeu mais de 17.600 m² ocupados.

Oferta

Atendendo à oferta de escritórios, apesar de ainda não ter sido registada qualquer conclusão até ao momento, antecipa-se a entrega? de nove edifícios no decorrer deste ano, representando um acréscimo de cerca de 142.000 m² ao stock de escritórios em Lisboa.

As zonas 5 e 6 deverão assinalar os maiores incrementos na oferta, especificamente de cerca 59.500 m² e 52.200 m² adicionais, respetivamente. Entre as principais conclusões aguardadas para este ano, destacam-se o Oriente Green Campus (zona 5) com 38.000 m², a sede da Câmara Municipal de Oeiras (zona 6) com aproximadamente 30.500 m² e ainda o edifício Echo do EXEO Office Campus (zona 5) com cerca de 21.500 m².

Em suma, o mercado de escritórios deverá assinalar um crescimento substancial de oferta nova este ano, com um acréscimo de área três vezes acima do ano anterior, que não foi além dos 42.400 m².

Disponibilidades

No primeiro trimestre de 2024, verificou-se um ligeiro aumento da taxa de disponibilidade de 9,3% para 10,0% por conta, fundamentalmente, de uma redefinição das zonas de escritórios e consequente inclusão de edifícios que, anteriormente, eram contemplados na zona 7 (Outras Zonas). Neste sentido, importa realçar que o aumento da taxa de disponibilidade no início deste ano não traduz uma desocupação acrescida de espaços, mas antes um incremento no stock inerente a um redesenho das zonas de escritórios.

Ainda aludindo à evolução das disponibilidades, as nove conclusões previstas para este ano e respetiva área em pipeline não deverão representar uma alteração substancial na taxa de disponibilidade, dado que mais de 97.000 m² se encontram previamente arrendados, cerca de 70% desta área.

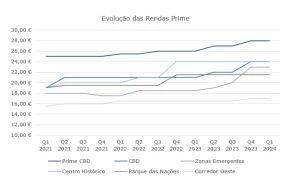

Rendas de Mercado

No que respeita às rendas de mercado, assiste-se a uma relativa estabilização das rendas prime em todas as zonas neste início de ano, após uma progressiva subida no último ano, desencadeada pelo fecho de negócios em edifícios novos a par da baixa taxa de disponibilidade nas zonas mais centrais, nomeadamente na Prime CBD e CBD. Nas Zonas Emergentes (zona 3), por outro lado, verificou-se um efeito de subida da renda prime em virtude do fecho de vários negócios no edifício Ramalho Ortigão 51 que apresenta características particulares, não sendo representativo do stock disponível na zona.

Assim sendo, a renda prime na zona 1 (Prime CBD) fixa-se atualmente em 28€/m²/mês, 8% acima do mesmo período do ano passado. No mesmo sentido, a zona 2 (CBD) apresenta uma renda prime de 24€/m²/mês, um valor 14% acima do período homólogo.

Ainda neste âmbito, a zona 3 (Zonas Emergentes) patenteou o maior crescimento no último ano, na ordem dos 24%, para 23€/m²/mês.

Fonte: Worx

Apesar da atual estabilização, será expectável uma nova subida das rendas nas zonas 2 e 4 até ao final do ano, despoletada por negócios em edifícios ainda em construção, com conclusão prevista para este ano, e que ainda dispõem de espaços disponíveis, mais concretamente o República 5 (zona 2) e Cais 5 (zona 4).

Perspetivas

De uma forma geral, atendendo ao dinamismo da atividade de ocupação de escritórios nos primeiros meses do ano, poderemos assistir a um resultado anual acima da média dos últimos 10 anos, ou seja, acima dos 160.000 m² colocados na Grande Lisboa. Assim, o ano de 2024 poderá vir a apurar um dos melhores resultados de ocupação na última década, em linha com os valores registados em 2018 e 2019.

Artigo de Opinião de Catarina Branco, Research Analyst da Worx, publicado na Revista Confidencial Imobiliário, edição de junho.